Евросеть оценили почти в $5 млрд

Крупнейший российский сотовый ритейлер Евросеть официально объявил о намерении провести IPO на LSE. Стоимость компании в ходе размещения может достигнуть $5 млрд. Продаваться будут как акции структур предпринимателя Александра Мамута, которым сейчас принадлежит 50,1% ритейлера, так и допэмиссия. Евросеть намерена привлечь до $1 млрд, из которых $140 млн будет направлено на развитие компании

О том, что Euroset Holding N.V. планирует подать заявку в управление по финансовому регулированию и надзору Великобритании на размещение ценных бумаг на LSE, говорится в опубликованном вчера сообщении компании. Ритейлер предложит инвесторам допэмиссию своих обыкновенных акций в форме GDR, также расписки продаст кипрская компания Alpazo Ltd, принадлежащая совладельцу сети предпринимателю Александру Мамуту.

Организаторы IPO — Альфа-банк, Credit Suisse, Goldman Sachs и 'ВТБ Капитал'. Источники, знакомые с ситуацией, рассказывают, что Альфа-банк оценил стоимость 'Евросети' в $3,65-4,25 млрд, ВТБ — в $4,318-4,926 млрд (оценка акционерного капитала, чистый долг в 2010 году — около $253 млн). Точное число предлагаемых акций будет определено непосредственно перед допуском. Источник, близкий к размещению, отмечает, что речь может идти о продаже от 30% до 50,1% акций ритейлера. Сама компания рассчитывает привлечь от размещения более $1 млрд, ориентируясь на оценку в $4 млрд, утверждает источник, близкий к сделке. Средства от продажи допэмиссии, стоимость которой оценивается в $140 млн, планируется направить на развитие компании. Роуд-шоу запланировано на 1 апреля, прайсинг ожидается 14 апреля, утверждают несколько источников 'Ъ', близких к размещению.

Основными владельцами 'Евросети' являются бизнесмен Александр Мамут (50,1%) и 'Вымпелком' (49,9%). На 31 декабря 2010 года ритейлер управлял розничной сетью, насчитывающей 4367 точек продаж, из них 4014 — в России, 275 — на Украине и 78 — в Белоруссии.

'IPO - важный и логичный шаг для дальнейшего развития 'Евросети'. Предложение акций позволит нам продолжать реализовывать нашу стратегию и воспользоваться возможностями для роста, открывающимися на рынке',— приводятся в сообщении ритейлера слова президента 'Евросети' Александра Малиса.. По словам пресс-секретаря 'Вымпелкома' Анны Айбашевой, 'компания приветствует решение проведения IPO и намерена оставаться акционером 'Евросети''.

'Мне интересно провести IPO из любопытства',— заявил 'Ъ' Александр Мамут.

В ноябре 2007 года состоялось IPO первого российского непродуктового ритейлера — 'М.Видео', компании удалось привлечь $365 млн. Вчера в 'М.Видео' не стали комментировать предстоящее IPO 'Евросети'.

Один из организаторов IPO 'Евросети' говорит, что ожидаемая EBITDA 'Евросети' в 2011 году — $339 млн, таким образом, Альфа-банк оценил компанию примерно в 12,7-14,5 EBITDA 2011 года, ВТБ — в 13,2-15,3 EBITDA. По словам собеседника 'Ъ', давая такие оценки, организаторы ориентировались на мультипликатор европейского продавца мобильных телефонов The Carphone Warehouse Group PLC (торгуется по мультипликатору примерно14/EBITDA 2011 года), 'М.Видео' (8,9 EBITDA 2011 года) и продуктовых российских ритейлеров — Х5 Retail Group (11,6 EBITDA 2011 года) и 'Магнит' (15,2 EBITDA 2011 года). Представитель одного из западных фондов считает оценки 'Евросети' завышенными. По его мнению, разумнее было бы взять такую оценку, которая дала бы возможность инвесторам заработать на акциях 'Евросети' в будущем. В структуре EBITDA большую долю доходов занимают комиссионные платежи, в том числе со стороны 'Вымпелкома', у которого с ритейлером маркетинговый контракт на подключение абонентов, но есть риск, что такая ситуация не будет складываться вечно, рассуждает собеседник 'Ъ'.

Топ-менеджер западного банка отмечает, что организаторы сравнивают 'Евросеть' с самыми дорогими западными и российскими розничными активами, в то время как на рынке есть сети, торгующиеся по более умеренным мультипликаторам,— например, американская сеть бытовой техники и электроники Best Buy (3,7 EBITDA 2011 года) и китайская Gome (8,9 EBITDA 2011 года).

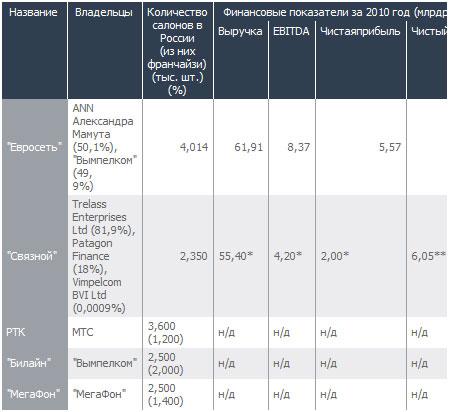

Крупнейшие сотовые ритейлеры России

*Оценка источников 'Ъ'. Компания объявит неаудированные финансовые результаты сегодня.

**На 1 января 2011 года.

Источник: данные самих компаний и участников рынка.

Источник: ria novosti